| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8062.58 | -0.61% | -1.07% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pour en savoir plus, cliquez sur un fonds | |

| Pour en savoir plus, cliquez sur un fonds | |

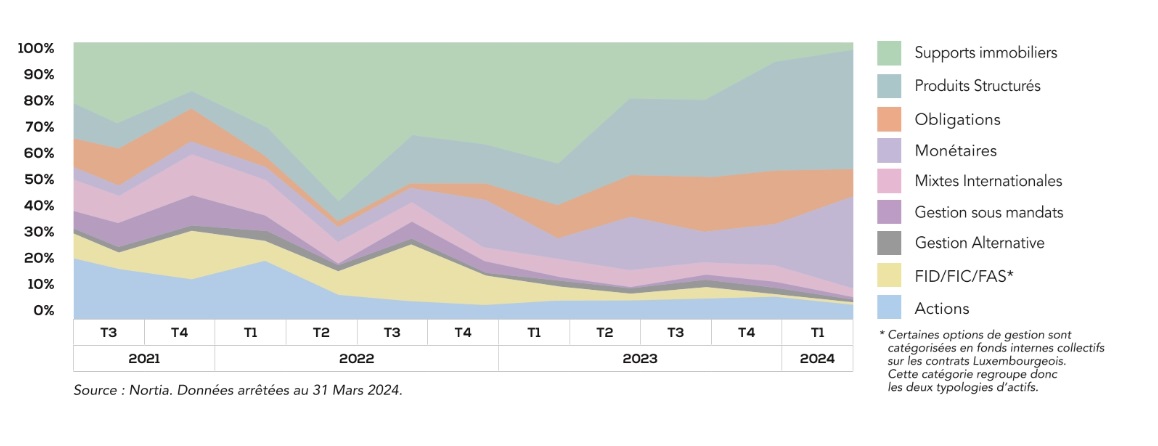

Quelles classes d'actifs ont été plébiscitées pour les versements en Assurance vie ?

Extrait du dernier Observatoire du conseil financier indépendant par Nortia

Dans la continuité de la tendance observée depuis le début de l'année dernière, le fait le plus notable sur la poche UC est le désamour des investisseurs pour les supports immobiliers, avec un taux d'exposition historiquement bas, à 2,30% du volume de collecte. Ceci s'explique par un contexte macro-économique délicat pour ce type de support, impacté fortement par les taux hauts. Les valeurs d'expertise de plusieurs SCPI ont à nouveau été corrigées en ce début d'année et l'année 2024 risque à nouveau être délicate pour la classe d'actif.

Suivant une trajectoire contraire, les produits struc- turés continuent de gagner des parts de marché et affichent 40,80% de la collecte UC sur le trimestre. « Cette tendance est à nuancer dans la mesure où 5 produits sur les 70 ayant collectés sur le trimestre concentrent les 2/3 de la collecte réalisée, dans le cadre de dossiers de placement de trésorerie d'entreprise », explique Léo Guiraud, ingénieur financier junior chez Nortia.

Également en progression en absolu, les fonds monétaires profitent également de flux passés sur ces mêmes dossiers et s'affichent de ce fait à 29,50% de la collecte en UC. Ceci désavantage par consé- quent la classe d'actif obligataire, qui ne ressort qu'à 11,80% de la collecte, malgré une hausse de 50% sur les montants collectés en comparaison du T4 2023.

Du côté des actions, en dépit de l'actualité mondiale et des performances des principaux indices boursiers, la trajectoire empruntée depuis maintenant plusieurs trimestres se confirme, avec une part de la collecte allouée à cette classe d'actif qui se restreint à 6,30%. Ici aussi, il faut contrebalancer cette data en indiquant que les volumes ont toutefois doublé.

« L'impact de quelques gros dossiers de trésorerie d'entreprise est intéressant à observer, car il vient biaiser les tendances observables sur le plus grand nombre », indique Léo Guiraud. « En faisant l'exercice de retrancher les volumes importants concentrés sur ces quelques dossiers, les constats sont différents, avec 28,50% de la poche UC alloués aux produits structurés, 17% sur le monétaire, 21,70% sur les fonds obligataires et 11,50% sur les fonds actions », poursuit-il. Ceci peut donc être de bon augure pour la suite de l'année, les CGP ayant eu tendance à repositionner plus fortement leurs clients sur les classes d'actifs traditionnelles.

Autres articles

Voir tous les articlesInterviews

L'interview "décalée H24" de Maxime Gohin (Capital Management France)....

Publié le 30 octobre 2025

Vidéos

GEAR : un fonds Long Short indépendant des marchés....

Publié le 20 octobre 2025

Vidéos

Le climat, nouveau critère décisif pour les investisseurs....

Publié le 05 octobre 2025

| Pour en savoir plus, cliquez sur un fonds | |

| Pour en savoir plus, cliquez sur un fonds | |

| Pour en savoir plus, cliquez sur un fonds | |