| CAC 40 | Perf Jour | Perf Ytd |

|---|---|---|

| 8062.58 | -0.61% | -1.07% |

| Pour en savoir plus, cliquez sur un fonds | |

| Pour en savoir plus, cliquez sur un fonds | |

| Pour en savoir plus, cliquez sur un fonds | |

Une solution pour investir dans la gestion à impact sans perdre en performance...

... Responsible Horizons Euro Impact Bond Fund

⏱️ Si vous n’avez que 30 secondes

? La dette d’entreprise européenne (credit) attractive avec une sur rémunération intéressante par rapport à son équivalent américain. Une solution : Responsible Horizons Euro Corporate Bond Fund (SFDR 8) dont la stratégie, brute de frais, a surperformé.

? On peut investir dans la gestion à impact sans perdre en performance selon la SGP. Une solution : Responsible Horizons Euro Impact Bond Fund (SFDR 9).

? La hausse de la volatilité des marchés de taux est bienvenue. Historiquement, elle permet de produire un surplus de performance dans plusieurs gestions de BNY Mellon. Une solution performance absolue : BNY Mellon Absolute Return Bond Fund (SFDR 8). La part W Euro termine 2024 à 8,1% après 6,8% en 2023 et 0,8% en 2022.

Les facteurs clés de la gestion obligataire en 2025

Inflation, point neutre des taux directeurs plus élevé, recul de la mondialisation, transition énergétique, géopolitique, innovations technologiques et volatilité accrue des T bonds américains.

Divergence persistante entre les volatilités des marchés de taux et des actions

Le marché des taux a-t-il raison de s’inquiéter ou les marchés d’actions ont-ils raison d’avoir confiance ?

Un début de réponse : la volatilité des changes a fortement progressé, désormais au même niveau que celle des taux. Quand les marchés de taux et de devises s’inquiètent, un peu de prudence ne peut pas nuire.

La volatilité ingrédient clé de la performance en gestion active obligataire

BNY constate une corrélation fortement positive entre la volatilité et la surperformance de plusieurs de ses stratégies obligataires (sans préjuger du futur).

Excellent environnement pour les obligations d’entreprises (credit)

-

Les spreads (prime de rémunération) des émissions investment grade sont dans la tranche inférieure sur le plan historique.

-

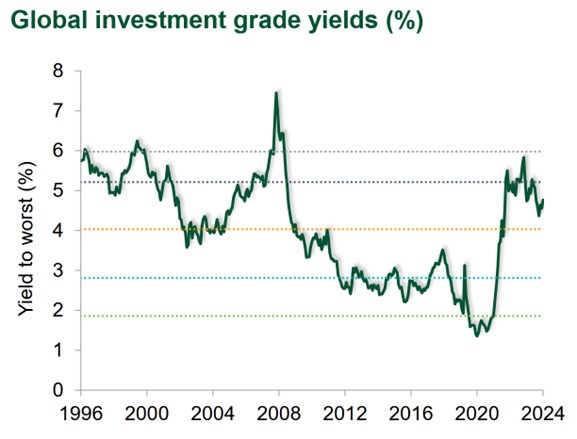

Mais le portage des émissions de qualité investissement (investment grade) est attractif, supérieur à la moyenne depuis 1996 selon les statistiques de la SGP (graphique ci-dessous).

Dette non cotée : explosion des encours et baisse de la prime de rendement

BNY Mellon estime la sur rémunération de la dette non cotée à 1,5% par rapport à la dette cotée notée B, un niveau en baisse. A ces niveaux, la SGP estime qu’elle peut produire dans son format UCITS liquide le 1,5% supplémentaire du non coté. Pourquoi se priver ?

Positionnement de la gestion

Taux : placé en duration 10 ans sur les marchés souverains américain et britannique, surpondéré en obligation indexée à l’inflation américaine, long de la pentification de la courbe 10/30 ans, sous pondéré en taux souverains japonais.

Credit : prudent sur les marchés émergents, positif sur la reprise des fusions et acquisitions et surpondéré sur les émetteurs de secteurs défensifs.

Devises : surpondéré dollar américain et couronne norvégienne, sous pondéré Francs suisses.

L’inversion de la courbe très favorable aux stratégies de court – moyen terme

-

Diversifier les portefeuilles avec des stratégies obligataires à performance absolue est fondé

-

L’intérêt de ces stratégies est de réduire la volatilité du portefeuille et d’améliorer la stabilité des rendements, tout en profitant des opportunités offertes par les marchés obligataires.

BNY Mellon Absolute Return Bond Fund : Objectif Cash + 3%, Rendement à maturité 3,5 %, SRI 2, article 8.

Deux stratégies obligataire credit européen

Responsible Horizons Euro Corporate Bond Fund (SFDR 8)

-

1,1 milliard d’euros sous gestion. 7 années sur 10 de surperformance calendaire pour la part A eur depuis 2015 (sans garantie pour le futur)

-

3,2% à maturité, duration 4,4 années

-

10% max en émissions à haut rendement (4% actuellement)

-

70% en émissions euros au minimum

-

Duration +/- 3 ans vs l’indice

Responsible Horizons Euro Impact Bond Fund (SFDR 9)

-

110 M€ sous gestion, trois ans d’historique

-

3,2% de rendement brut à maturité

-

Duration 4 ans

-

84% d’émissions vertes (green bonds)

On peut investir dans la gestion à impact sans perdre en performance, selon la SGP.

Pour en savoir plus CLIQUEZ ICI

Autres articles

Voir tous les articlesInterviews

L'interview "décalée H24" de Maxime Gohin (Capital Management France)....

Publié le 30 octobre 2025

Vidéos

GEAR : un fonds Long Short indépendant des marchés....

Publié le 20 octobre 2025

Vidéos

Le climat, nouveau critère décisif pour les investisseurs....

Publié le 05 octobre 2025

| Pour en savoir plus, cliquez sur un fonds | |

| Pour en savoir plus, cliquez sur un fonds | |

| Pour en savoir plus, cliquez sur un fonds | |